Cryptomonnaies : le point de vue d’un économiste

Les progrès technologiques améliorent l’efficacité des transactions financières. Il faut accueillir ces mutations technologiques avec mansuétude. Mais les gouvernements qui accordent une attention bienveillante au bitcoin et aux ICO ne devraient pas oublier les fondamentaux économiques ; ils seraient bien avisés de protéger leurs citoyens et leurs institutions financières contre des développements risqués et potentiellement socialement nuisibles.

[L’auteur remercie Raphaël Abadie, Christophe Bisière et Pierre Noizat pour d’utiles conversations ou commentaires qu’ils ont apportés à l’écriture de cet article.]

L’engouement pour les cryptomonnaies et leur utilisation comme réserve de valeur, vecteur de levée de fonds ou instrument dans l’écriture de contrats intelligents ne se dément pas. La valeur en euros du bitcoin fin 2023 était proche de 40 000 €, contre 5 700 € en mars 2020 et 300 € en novembre 2015. De plus, même si ce mode de financement reste marginal, les initial coin offerings (ICO), par lesquelles les entreprises se financent en émettant des tokens (des jetons de cryptomonnaie nouvellement frappés pour l’occasion), ont selon Wikipédia permis de lever des fonds pour près de 24 milliards de dollars de 2013 à 2023 (plus de 8 000 initial coin offerings ont été lancées durant cette période). Les cryptomonnaies sont-elles une menace ou une chance pour nos sociétés ? L’objet de cet article est d’apporter quelques éléments de réflexion d’un économiste sur ce phénomène.

Rester attentifs !

Pour résumer simplement ce qui suit, ma recommandation serait de rester attentifs face à certains dangers liés aux cryptomonnaies. D’une part, si je ne vois pas de problème à ce que des acteurs sophistiqués parient leur propre argent sur le secteur des cryptomonnaies, les investisseurs individuels doivent être informés et pleinement conscients du modèle économique sous-jacent. D’autre part, toute exposition aux cryptomonnaies d’acteurs susceptibles d’être renfloués par l’État en cas de pertes importantes (banques, compagnies d’assurances, fonds de pension réglementés…) doit faire l’objet d’exigences en capital conséquentes, c’est-à-dire en relation avec le risque important lié aux fluctuations de la valeur des cryptomonnaies.

La blockchain

Mon scepticisme ne concerne pas la blockchain, la technologie qui sous-tend le Bitcoin. Certes, de nombreux problèmes techniques liés au Web3 sont encore à résoudre ; par exemple, les processus de validation sont encore coûteux et la sécurité doit être améliorée. Néanmoins, cette technologie de registre distribué est une innovation bienvenue, avec des applications utiles, notamment l’exécution rapide et automatique de contrats intelligents, et plus généralement le stockage d’informations sécurisées sur une blockchain publique. C’est ainsi que nous pourrions y mettre nos données personnelles, que nous transporterions de site web en site web dans un espace de partenaires à qui nous ferions confiance.

C’est ainsi que 230 milliards de dollars ont été investis dans des projets de type DeFi (decentralized finance), par exemple pour gérer des swaps ou des prêts surcollatéralisés à l’exécution automatisée (où la taille du prêt, le montant à rembourser et son échelonnement, et la collatéralisation peuvent être ajustés en fonction de l’environnement économique, de l’évolution de projets spécifiques ou de relations commerciales de l’emprunteur). [Voir cependant les réserves exprimées dans le rapport sur la finance décentralisée de l’International Organization of Securities Commissions (mars 2022), ainsi que l’opinion de la commissaire Caroline Crenshaw de la Securities and Exchange Commission.]

Monnaies numériques

Les cryptomonnaies soulèvent deux questions distinctes : sont-elles viables ? et, en supposant qu’elles le soient, contribuent-elles au bien commun ? Mes réponses à ces deux questions sont respectivement « probablement pas (mais sans aucune certitude : le jury n’a pas encore rendu son verdict) » et « certainement pas dans nos économies libérales ».

Viabilité

Une bulle sur un actif est définie comme la différence entre le prix de l’actif et sa valeur fondamentale (ou intrinsèque). La valeur fondamentale est la valeur actualisée des revenus futurs liés à l’actif (dividendes pour les actions, coupons pour les obligations, loyers pour l’immobilier de location, loyers imputés quand le bien est occupé par son propriétaire…). Pour répondre à la question de la viabilité, une cryptomonnaie est ce que les économistes appellent une pure bulle, un actif sans valeur intrinsèque – son prix tombera à zéro si la confiance du marché dans cet actif disparaît – ; en d’autres termes son fondamental est nul.

Plus généralement, que son fondamental soit nul ou positif, le prix de tout actif disponible en quantité limitée peut atteindre des valeurs très élevées, bien au-delà de ce fondamental, grâce à des croyances autoréalisatrices : je suis prêt à payer un prix élevé pour un actif si je pense que quelqu’un me le rachètera demain à un prix en moyenne encore plus élevé ; et ce prochain acheteur tiendra le même raisonnement, ad infinitum. Techniquement, il faut corriger pour le taux d’intérêt sur les autres actifs disponibles et pour une éventuelle aversion au risque, d’autant plus que ces bulles sont très volatiles.

[Pour les conditions exactes sous lesquelles un actif peut faire l’objet d’une bulle, voir mes deux articles d’Econometrica (1982 et 1985), ainsi que mon article avec Emmanuel Farhi dans la Review of Economic Studies (2012) concernant l’utilisation potentielle des bulles comme réserve de valeur par les intermédiaires financiers, générant des booms puis des krachs d’activité économique. L’article de 1985 discute aussi le lien complexe entre la valeur d’un actif comme moyen d’échange et l’existence d’une bulle ; même si une bulle pure telle que le bitcoin peut a priori servir de moyen d’échange, il n’en reste pas moins que sa valeur tombe à 0 quand la confiance disparaît.]

Les risques

Les bulles sont en général plus volatiles encore que les fondamentaux. Dans le cas des cryptomonnaies, l’incertitude ne provient pas seulement de la variabilité des « sentiments » des investisseurs (en utilisant l’expression de Keynes) et de la possibilité concomitante d’éclatement de la bulle. Elle provient aussi du comportement des mineurs (ces acteurs qui vérifient et enregistrent les transactions sur la blockchain, contre rémunération par l’intermédiaire de création monétaire de l’actif en question).

Personne ne peut empêcher une bifurcation, processus par lequel la cryptomonnaie se scinde en deux branches, aucune n’étant reconnue comme légitime par tous les acteurs (par contre les petites bifurcations minoritaires ont tendance à végéter) ; le détenteur d’un bitcoin, disons, se retrouve alors avec deux bitcoins : appelons-les le bitcoin « jaune » et le bitcoin « rouge ». La masse monétaire est doublée dans l’immédiat par le dédoublement d’une monnaie unique en deux monnaies ! Une autre source d’incertitude est qu’un consensus peut se développer si la quantité maximale d’émission décidée au départ est remise en cause comme étant déflationniste ou insuffisante pour les échanges, et augmentée de façon concomitante.

Une bulle durable ?

Il existe des bulles durables : l’or (qui lui a une valeur intrinsèque, mais dont le prix dépasse largement celui qu’il atteindrait s’il était traité comme une matière première et utilisé à des fins industrielles ou décoratives – c’est-à-dire sa valeur fondamentale), ou encore les monnaies fiduciaires (le dollar, la livre ou l’euro).

L’histoire des marchés financiers est pourtant jalonnée de bulles qui se terminent par des krachs, depuis la bulle sur les tulipes hollandaises dans les années 1630 et la bulle des mers du Sud en 1720, jusqu’aux innombrables bulles boursières et immobilières.

Personne ne peut affirmer avec certitude que le bitcoin va s’effondrer. Il pourrait devenir le nouvel or. Mais je ne parierais pas mes économies dessus, et je ne voudrais surtout pas que des banques et compagnies d’assurances réglementées spéculent sur sa valeur sans fonds propres suffisants, enregistrant les gains et mutualisant les pertes (l’État ou ceux parmi les déposants qui ne sont pas assurés payant la facture en cas de difficulté financière), selon l’expression consacrée.

La valeur sociale

Le risque fait partie de l’économie de marché et est un moteur essentiel de la croissance. Cela ne veut pas dire que tous les risques se vaudraient d’un point de vue social. Les entreprises qui partirent à la recherche d’un vaccin anti-Covid prirent un risque considérable malgré les généreuses subventions publiques. Celles qui réussirent réalisèrent des profits importants ; elles apportèrent une valeur sociale immense en termes de vies sauvées, de santé mentale et d’évitement de coûts économiques sans précédent. En revanche, et avec un bémol important sur lequel je reviendrai par la suite, la valeur sociale du bitcoin me semble plutôt insaisissable.

“La valeur sociale du bitcoin semble plutôt insaisissable.”

Le seigneuriage

Commençons par la question du seigneuriage : dans le cas d’une monnaie fiduciaire, une augmentation de la masse monétaire fournit traditionnellement des ressources supplémentaires à l’État. Comme il se doit, le produit de l’émission monétaire va dans ce cas à la collectivité. Dans le cas du bitcoin, les premières pièces frappées ou l’argent levé lors d’une ICO vont dans des mains privées. Les pièces nouvellement frappées créent en fait l’équivalent d’une course au gaspillage. Les pools miniers rivalisent pour obtenir des bitcoins en investissant dans la puissance de calcul (serveurs spécialisés toujours plus rapides). La concurrence se passe par l’augmentation de la difficulté tous les 2 016 blocs. Cette augmentation est rendue nécessaire par la contrainte d’un minage total maximal (21 millions pour le bitcoin).

Il n’en reste pas moins que, pour la communauté des mineurs, l’espérance des gains (la valeur des bitcoins minés) est égale en moyenne au coût du minage ; ce qui veut dire que le seigneuriage est gaspillé. Présenté différemment, les dépenses sont proportionnées aux recettes, c’est-à-dire à la valeur du token obtenu multipliée par la probabilité de préempter les autres mineurs. En d’autres termes, le seigneuriage est gaspillé quand il n’est pas privatisé. [Le gaspillage a été réduit dans le cas de la seconde cryptomonnaie en valeur, ether, qui est la cryptomonnaie native au système Ethereum (sur lequel chacun est libre d’écrire des applications, et même d’émettre d’autres cryptomonnaies que l’ether). En 2022 ether a fait la transition de la proof of work (preuve de travail utilisée par Bitcoin) à la proof of stake, la preuve d’enjeu.]

Une autre question épineuse est que l’électricité consommée par les mineurs n’est par ailleurs pas toujours produite de façon propre. Dans de nombreux systèmes électriques modernes, les prix de gros reflètent la rareté locale de l’électricité, incitant les utilisateurs à consommer l’électricité quand elle est abondante, ce qui peut orienter les choix de production des mineurs (il n’est cependant pas clair qu’ils le fassent) comme ceux des autres utilisateurs. Par contre, les très faibles prix du carbone n’encouragent pas les utilisateurs d’électricité à consommer de l’électricité décarbonée.

Un bitcoin écologique malgré tout ?

Les acteurs du bitcoin parfois arguent que le bitcoin peut promouvoir l’écologie. L’argument est le suivant : les gaz résiduels de l’extraction pétrolière (habituellement brûlés par manque de débouchés locaux et de moyen de transport de l’énergie) peuvent être utilisés, comme c’est parfois le cas en Amérique du Nord, pour le minage de bitcoins. La pratique du flaring représente un gâchis d’énergie et est hautement nuisible à l’environnement, car 2 ou 3 % du méthane, gaz à effet de serre très puissant, s’échappe dans l’atmosphère sans être brûlé. Des mineurs de bitcoins peuvent alors s’associer à la compagnie pétrolière pour transformer le gaz en électricité.

La validité de cet argument dépend du contrefactuel que l’on considère. Si ce dernier est le laisser-faire, c’est-à-dire une absence de régulation gouvernementale ou de tarification du coût social des émissions de méthane, toute initiative privée les évitant est la bienvenue. Cependant les pays producteurs de pétrole (ou, s’ils ne le font pas, les pays importateurs) ont le devoir de taxer ces émissions. Dès lors qu’elles sont taxées, il devient rentable pour les pétroliers de chercher des débouchés pour l’énergie correspondante : ils peuvent acheminer l’électricité produite, inviter d’autres activités – que ce soient des datacenters de minage Bitcoin ou d’autres utilisations d’électricité – en colocalisation avec l’extraction pétrolière, ou encore traiter le problème eux-mêmes en stockant le gaz, en le réinjectant dans les sous-sols ou en le transformant en méthanol.

Le risque criminel

Revenons aux coûts sociaux du bitcoin. Ce dernier est peut-être un rêve libertaire, mais c’est un véritable casse-tête pour tous ceux qui, comme moi, considèrent les politiques publiques comme un complément nécessaire aux économies de marché. Le bitcoin est encore trop souvent utilisé pour l’évasion fiscale ou le blanchiment d’argent. Si des plateformes de conversion entre cryptomonnaies et monnaies fiduciaires ayant pignon sur rue (si l’on peut dire) s’obligent à connaître l’identité de leurs clients, comme Coinbase, cela n’est pas forcément le cas d’autres plateformes, qui peuvent se loger dans des paradis fiscaux ou des États voyous.

En contrepoint, il va sans dire que la cybercriminalité est un sujet plus vaste que les cryptomonnaies ; même en l’absence de ces dernières, la lutte contre le blanchiment et la criminalité requiert une surveillance attentive des établissements bancaires et, au niveau international, une coopération entre pays partageant l’objectif de lutte contre ces fléaux. Certes le dollar et d’autres monnaies fiduciaires fortes ont toujours servi à ces fins perverses, mais la capacité du bitcoin à faire des transferts discrètement et facilement vers toutes les destinations (même les moins recommandables) est quand même à cet égard préoccupante.

Le risque d’une liquidité externe

De plus, comment les banques centrales pourraient-elles mener des politiques anticycliques dans un monde de cryptomonnaies privées ? Certes nous n’en sommes pas encore là.

En 2021, le Salvador a fait du bitcoin un moyen de paiement officiellement accepté : les commerçants, les entreprises et l’État lui-même sont obligés d’accepter les bitcoins comme moyen de paiement. Cette initiative du président salvadorien (officiellement pour réduire les frais bancaires des émigrés qui transfèrent de l’argent des États-Unis au pays !) a rencontré un succès très limité, les coûts de transaction et la volatilité des cours (le bitcoin a perdu 65 % de sa valeur en 2022) ont découragé les acteurs d’utiliser ce moyen de paiement. [D’autres pays ont choisi ou proposé d’utiliser le dollar comme monnaie officielle, ou encore de lier le cours de leur monnaie à ce dernier ; de tels pegs ne sont cependant pas garantis, comme le montre le cas de l’Argentine en 2001.]

Aujourd’hui les banques centrales peuvent rapidement apporter de la liquidité à grande échelle lors d’une crise financière (crise de 2008), souveraine (crise européenne) ou d’une autre provenance (Covid, Ukraine). Ce n’est plus si aisé dans un monde où la liquidité est – dans le langage des économistes – entièrement « externe » (au sens d’être créée par le secteur privé).

Le cas des dictatures

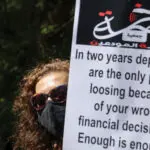

L’exception importante à cette vision critique des cryptomonnaies provient des pays dysfonctionnels. En effet miroir, dans un pays où l’inflation est galopante ou dans un pays où l’État peut d’un jeu d’écritures exproprier une partie de l’épargne des particuliers ou des entreprises (on pense par exemple à certains pays d’Amérique latine), une monnaie plus stable et moins traçable peut faire l’affaire (le bitcoin vient alors en substitution du dollar dans de tels pays, avec des coûts de transaction et de dissimulation plus faibles).

De façon similaire, il n’est pas bon qu’un régime dictatorial observe toutes les transactions et en particulier puisse voir celles d’opposants politiques ou de minorités qu’il opprime. De fait, certains partisans du bitcoin arguent que le gouvernement ne devrait pas avoir un accès aisé aux transactions et détentions de monnaie, pas plus que la police ne peut perquisitionner dans notre domicile sans commission rogatoire délivrée par un juge d’instruction indépendant, ce qui est problématique en l’absence d’État de droit. La cryptomonnaie devient utile dans un environnement où l’État est l’ennemi des citoyens.

Les fondamentaux n’ont pas changé

Si les technologies évoluent rapidement (et c’est dans l’ensemble une très bonne chose), les mécanismes économiques restent les mêmes. À ce titre, l’engouement pour les ICO n’est guère rassurant. Annoncée comme une libération vis-à-vis du pouvoir des intermédiaires financiers, du capital-risque aux banques, l’émission directe de titres aux épargnants néglige les fondamentaux de la finance : le recours à des intermédiaires de confiance, bien capitalisés et jouissant d’une bonne réputation, pour surveiller les projets. Des siècles d’expérience nous ont appris qu’il est important pour les investisseurs d’écarter les projets frauduleux ou de faible valeur économique et de faire entendre leur voix dans la gouvernance d’entreprise. La sélection des projets et des emprunteurs et leur surveillance une fois les projets lancés sont des « biens publics » du point de vue des investisseurs ; le problème du passager clandestin (free-riding) rend leur fourniture improbable dans la plupart des formes d’ICO.

“Si les technologies évoluent rapidement, les mécanismes économiques restent les mêmes.”

Finalement, pour financer les projets par une ICO, les bailleurs de fonds émettent et remettent des tokens aux investisseurs. Ces tokens sont souvent comparés à des actions mais, contrairement aux actions, ils ne confèrent le plus souvent aucun droit de vote, et donc peu de participation à la gouvernance des projets. En outre, si la distribution des dividendes se fait en tokens plutôt qu’en dollars ou en euros par exemple, les tokens sont à nouveau de pures bulles et leur valeur peut tomber à zéro, quel que soit le succès de l’entreprise.

Références

- Rapport sur la finance décentralisée de l’International Organization of Securities Commissions (mars 2022)

- Commissioner Caroline A. Crenshaw, « Statement on DeFi Risks, Regulations, and Opportunities », US Security and Exchange Commission, Nov. 9, 2021

- Tirole [J.], « On the Possibility of Speculation under Rational Expectations », Econometrica, Sep, 1982, Volume 50, Issue 5

- Tirole [J.], « Asset Bubbles and Overlapping Generations », Econometrica, Nov. 1985, Volume 53, Issue 6

- Fahri [E], Tirole [J.], « Bubbly Liquidity », The Review of Economic Studies, Volume 79, Issue 2, April 2012, Pages 678–706

- « The Real-World Costs of the Digital Race for Bitcoin », New York Times, April 9, 2023

- Sur la pratique du flaring, « Bitcoin à l’assaut du méthane perdu », Clubic, 17 juin 2021