Création d’entreprises et Business Angels

L’une des grandes faiblesses françaises qui rejaillit sur l’emploi, le budget, le déficit public est le manque de créations d’entreprises, non pas d’entreprises individuelles dont nous avons pléthore, mais de « gazelles », suivant la terminologie utilisée par David Birch il y a déjà trente ans, les entreprises à fort potentiel de croissance.

Et le manque de gazelles est pour l’essentiel dû à l’absence de Business Angels, seuls capables de financer efficacement leurs créations et leurs développements, faute d’une législation fiscale qui pousserait ceux qui ont de l’argent à l’investir dans les créations d’entreprises et non dans des collections d’œuvres d’art comme les incite l’ISF.

En vingt ans l’emploi marchand (non public) n’a pratiquement pas bougé en France alors qu’en Grande-Bretagne, pays de population comparable (60 millions), il a augmenté de 6 millions.

Les Anglais ont actuellement 24 millions d’emplois marchands, nous 16,8 et environ 17,8 si nous comptons les emplois aidés.

Cet écart est énorme. Il est impossible de redresser un pays, de diminuer les impôts, les charges sociales, sans corriger ce déséquilibre.

Nous aurions 24 millions d’emplois, les impôts et charges sociales retomberaient dans la moyenne européenne et le poids des fonctionnaires deviendrait presque acceptable. Et le manque de gazelles explique les deux tiers de notre retard.

La création d’entreprises s’est redressée depuis 2002 mais le succès est limité aux entreprises créées sans salariés, le nombre des entreprises créées avec salariés est resté atone et particulièrement celui des « gazelles ».

Pour être une gazelle, une entreprise doit débuter avec un capital capable de porter un projet de produit ou de service au niveau national ou international et pas seulement de nourrir un chômeur.

Dans l’étude comparative France Grande-Bretagne, dont les principaux résultats sont rappelés ci-dessous, nous avons adopté le seuil de 100 000 € comme seuil minimum du capital de départ, car même avec ce montant, une entreprise ne dure pas longtemps et la « love money », la famille, les CCC (copains, cousins, cinglés), permet rarement de réunir ce montant.

Nous ne fabriquons pas assez de gazelles et nous ne leur fournissons pas assez de capitaux

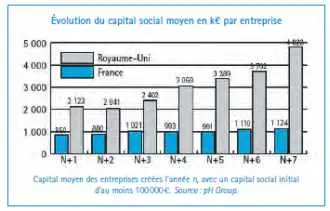

Une enquête menée avec le pH Group en 2003 montre que (voir graphique ci-après) la gazelle française naît en moyenne avec la moitié du capital (ou des fonds propres) de la gazelle anglaise et que l’écart s’aggrave pour dépasser le rapport 4 au bout de sept ans.

Une enquête menée avec le pH Group en 2003 montre que (voir graphique ci-après) la gazelle française naît en moyenne avec la moitié du capital (ou des fonds propres) de la gazelle anglaise et que l’écart s’aggrave pour dépasser le rapport 4 au bout de sept ans.

Dans nos économies modernes fortement capitalisées, il ne peut y avoir d’emplois sans capitaux et investissements et le manque de capitaux a un effet direct sur l’emploi moyen par gazelle. Il lui est en gros proportionnel avec des effectifs employés, moitié dans une gazelle française à la création et quatre fois plus faibles au bout de sept ans.

Si au lieu de considérer le capital ou l’emploi moyen par gazelle on totalise au niveau du pays, on arrive à la conclusion que les gazelles anglaises créent chaque année plus de 120 000 emplois de plus que les françaises, parce que les capitaux de toutes origines mis à la disposition des gazelles sont d’environ 1,5 milliard d’euros par an en France, de 10 milliards en Grande-Bretagne (et de l’ordre de 15 à 20 aux USA à population comparable).

Pourquoi les gazelles françaises sont-elles si mal financées ?

Réponse : parce que nous n’avons pas assez de Business Angels, en fait 10 fois moins que les Anglais et proportionnellement 20 fois moins que les Américains.

La botte secrète de l’Amérique, ce sont les dispositions fiscales introduites en 1958, qui ont fait se multiplier les Business Angels et qui font qu’aujourd’hui celui qui veut créer une entreprise trouve tous les capitaux nécessaires.

Pour être plus précis, ce sont les dispositions du Small Business Investment Act, notamment la création de la société dite Subchapter S.

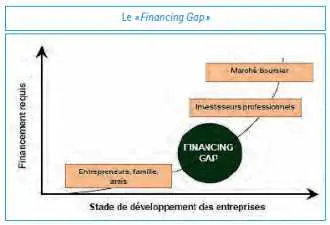

Nous avons commis une énorme erreur intellectuelle de croire que la mutualisation du risque, à l’origine des législations FCPI, FIP, etc., et d’une façon plus générale, l’encouragement au capital-risque était la solution au financement des créations d’entreprises. Déjà en 1958, les Américains avaient réalisé – ce que confirment tous les capitaux-risqueurs – que le capital-risque n’investit pas sauf exception dans les créations d’entreprises car c’est trop risqué et les montants à investir sont trop faibles pour être rentables.

Nous avons commis une énorme erreur intellectuelle de croire que la mutualisation du risque, à l’origine des législations FCPI, FIP, etc., et d’une façon plus générale, l’encouragement au capital-risque était la solution au financement des créations d’entreprises. Déjà en 1958, les Américains avaient réalisé – ce que confirment tous les capitaux-risqueurs – que le capital-risque n’investit pas sauf exception dans les créations d’entreprises car c’est trop risqué et les montants à investir sont trop faibles pour être rentables.

Le capital-risque veut bien entrer dans le capital ou faire des prêts à long terme sans les garanties (hypothèques, etc.) dont s’entourent les circuits financiers normaux mais il veut au moins voir deux ou trois comptes d’exploitation pour s’assurer que le produit ou le service ont un marché, que l’équipe de direction n’est pas un panier percé, etc.

L’expérience leur a montré qu’un investissement d’environ 2 millions d’euros est le seuil minimum en dessous duquel il n’est plus rentable en raison de tous les coûts associés à l’investissement.

Or plus de 95 % des gazelles se créent dans l’intervalle 100 000 – 1,5 million. Et là où le capital-risque baisse les bras, les organismes publics n’ont aucune chance d’être plus efficaces (cf. graphique page suivante).

Il existe donc un trou de financement dans cet intervalle et seuls les Business Angels ont prouvé qu’ils pouvaient le combler avec succès parce que leurs frais sont très faibles : pas de rapports d’experts, ils le sont généralement dans les secteurs où ils investissent ; pas de conseil d’administration à convaincre, leur temps n’est pas facturé (ils investissent autant pour l’excitation du jeu que pour l’argent).

Mais il faut surtout souligner qu’un Business Angel n’est pas seulement un apporteur de capitaux ; c’est d’abord un coentrepreneur :

• capable de comprendre le business (donc un industriel, pas un financier),

• capable d’apprécier humainement l’entrepreneur : la relation de confiance personnelle étant vitale (une structure n’a pas de sentiments, or à ce stade ceux-ci doivent jouer le rôle majeur),

• capable par son expérience d’entrepreneur de prendre des décisions plus pertinentes que ce qui peut ressortir d’une analyse de Business plan + due diligence + comité d’investissement,

• capable de prendre des décisions non conformes à la dictature de la mode (une entreprise qui réussit est en général non un « me too » mais prend le contre-pied des évidences : ce qu’un investisseur institutionnel ne peut pas se permettre sous peine de mort professionnelle),

• capable d’apporter une compréhension du marché… et des clients,

• capable d’aider à recruter pour compléter l’équipe de direction grâce à la qualité de son carnet d’adresses,

• capable de jouer le rôle de coach parce qu’il est « passé par là »,

• … et capable d’apporter, grâce à sa réputation vis-à-vis des investisseurs et sa connaissance des acteurs, les partenaires nécessaires pour constituer les tours de table successifs qui accompagnent la croissance de l’entreprise.

La gazelle a besoin d’avoir en face d’elle un homme (pas une structure), seul capable de jouer tous ces rôles ; et ces hommes sont aujourd’hui très peu nombreux.

Le capital-risqueur vient au stade de développement ultérieur et à ce stade il y a beaucoup moins de problèmes pour trouver de l’argent.

Le capital-risqueur vient au stade de développement ultérieur et à ce stade il y a beaucoup moins de problèmes pour trouver de l’argent.

Ce n’est pas seulement les coûts de traitement des petits dossiers (estimés à 300 k€ par dossier retenu) qui empêchent le capital-risque d’investir en « early stage », mais il est « congénitalement » impossible pour lui d’intervenir de façon pertinente et efficace à ce stade de développement : il n’est pas armé pour prendre les bonnes décisions, dans le bon timing et pour apporter au chef d’entreprise ce dont il a besoin et qui ne se résume pas à des capitaux.

Aux USA, on compte plus de 250 000 Business Angels investissant chacun en moyenne environ 100 000 $ par an soit plus de 25 milliards de dollars dans 55 000 entreprises contre 8 milliards (chiffre 2004) pour le capital-risque dans environ 1 600 entreprises avec plus de 3 millions par entreprise. Clairement, le capital-risque ne travaille pas sur le même plan que les Business Angels mais prend leur relais quand les besoins de capitaux, en raison du succès, deviennent trop importants.

Comparativement aux Business Angels, la Small Business Administration (SBA), dont on a voulu faire en France la panacée, n’a joué qu’un rôle presque négligeable dans la croissance économique américaine avec des apports de seulement quelques milliards à la création et au développement des gazelles, au point que le Président Reagan avait voulu la supprimer.

La disposition principale derrière l’émergence des Business Angels aux USA est en effet la création, par le Small Business Investment Act de 1958 (à ne pas confondre avec le Small Business Act créant la SBA en 1953), des sociétés dites « Subchapter S » du nom du chapitre du code les créant ; sociétés qui limitent le risque des actionnaires à leur apport, mais sont dotées de la transparence fiscale comme les sociétés de personnes en France ; cela leur permet de transférer leurs pertes d’exploitation sur leurs actionnaires et ceux-ci en récupèrent environ la moitié au travers des réductions d’impôts sur le revenu. Ce dispositif extrêmement simple et qui ne demande aucune administration ou fonctionnaire supplémentaire permet de faire supporter par l’État environ la moitié du risque financier pris par le Business Angel.

Il faut noter que les Sub S coûtent au Trésor public US de l’ordre de 18 milliards de dollars par an mais lui en rapportent de l’ordre de 68 (chiffres 2001 à partir de données IRS). Ce qui fait de ce type de disposition une disposition gagnante-gagnante pour l’emploi comme pour le Trésor.

Qu’il sera plus facile d’introduire en France le jour où Bercy sera capable de prévoir les effets induits sur les recettes d’une baisse d’impôts et ne se contentera pas d’un budget statique comme c’est le cas actuellement où une réduction d’impôts est comptée comme entraînant une baisse proportionnelle des recettes, le jour où le budget de l’État deviendra un budget dynamique comme il est en voie de le devenir aux USA.

2 Commentaires

Ajouter un commentaire

Les business angels en France

Bonjour,

C’est vrai que la France a pris beaucoup de retard sur les USA et l’Angleterre au niveau des business angels.

Maintenant, terminons sur une note d’espoir avec la montée en puissance des réseaux de BA et le gros travail de France Angels.

Sinon, je ne pense pas qu’une politique fiscale plus avantageuse résoudra la question du financement des entreprises. De toute façon, ne rêvons pas, la rigueur a venir pour compenser la gabegie de l’endettement ne permettra pas à nos politiques de la faire.

Angéliquement.

Patrick Hannedouche

Quel rôle de France Angels ?

En France, 50% des BA se réunissent en associations (85 réseaux régionaux il me semble, tous regroupés dans France Angels).

En France, les BA investissent en moyenne à 13 ou 14 dans un même projet, alors que Grande-Bretagne ils ne sont que 3 ou 4.

Le principe d’une association de BA est, finalement, de mutualiser le risque.

L’activité de France Angels, acteur principal du développement des BA en France, n’est-elle pas par nature contradictoire avec l’esprit Business Angel ?

Je trouve donc inquiétant que le développement des BA en France repose essentiellement sur France Angels, qui, selon moi, ne diffuse pas l’état d’esprit nécessaire pour refaire notre retard, notamment sur nos concurrents anglo-saxons.

Charles, jeune entrepreneur