Financer l’innovation dans le domaine de la santé

La santé est un besoin fondamental dont la demande est en croissance sur l’ensemble de la planète. Des milliers de sociétés des sciences de la vie se livrent une compétition intense. Pour réussir, ces entreprises passent par de nombreuses étapes de financement qui font appel à des structures variées. Chaque étape est marquée par une appréciation nouvelle des risques et du potentiel économique des projets. Des initiatives nationales ou européennes doivent être envisagées pour développer un climat propice à la prise de risque et à l’innovation.

REPÈRES

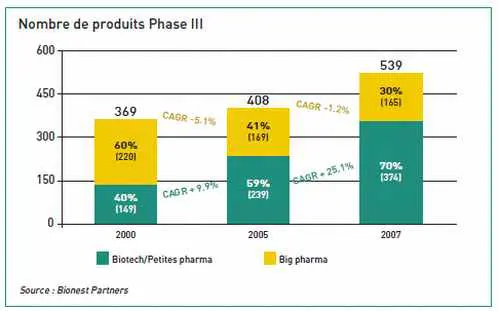

Depuis 2000, le nombre de produits pharmaceutiques en phase terminale de développement a augmenté de près de 50 % dont une majorité vient désormais de petites structures. Cette compétition, assortie de la pression accrue des autorités de santé sur les critères d’approbation d’un nouveau médicament et sur les prix, fait fortement augmenter l’investissement nécessaire au lancement d’un médicament sur le marché. En vingt ans, le coût total estimé pour le développement d’un médicament a été multiplié par six pour dépasser le milliard de dollars (source EFPIA).

Devenir leader en dix ans

Jean-Paul Clozel, fondateur et PDG d’Actelion, a ouvert la Chaire d’innovation technologique du Collège de France en 2007 en déclarant : » Mon intention est d’expliquer comment il est possible à partir d’un petit groupe de créer une société » ; fort de son expérience à Actelion conçue au sein d’un groupe de quatre personnes et devenue en dix ans le leader européen de la biotechnologie et un des leaders mondiaux avec 1 400 employés. C’est donc possible. Du groupe de quatre personnes qui a créé Actelion, avec du savoir et une idée, jusqu’au groupe international et intégré de 1 400 personnes, il y a de nombreuses étapes et souvent plusieurs voies possibles à chaque embranchement. À chaque étape le risque est évalué différemment, les investissements nécessaires n’ont pas la même ampleur et, en conséquence, les enjeux de valeur et de pouvoir sont différents.

La santé est un besoin fondamental dont la nature évolue rapidement dans les pays développés et pour lequel la demande est forte dans les pays en croissance. La demande est presque sans limite et ce secteur industriel restera un moteur économique important à moyen terme. Poussées par ce besoin et par l’avancée des connaissances, les sociétés de sciences de la vie se livrent une compétition intense matérialisée par plusieurs milliers d’entreprises et un nombre croissant de produits en développement.

Dans le contexte économique de l’année 2009, les financements sont difficiles. Les entrepreneurs et leurs actionnaires doivent évaluer précisément leurs options, leur » champ des possibles « . Malheureusement la crise actuelle arrive juste après un regain d’intérêt en Bourse pour les jeunes entreprises entre fin 2006 et 2007 qui avait relancé l’ensemble de la chaîne du capital-risque au fonds d’amorçage. L’innovation reste présente et son financement un enjeu important. Les industriels devront certainement prendre une part plus importante désormais.

De l’idée à la preuve de concept

Malgré la crise, l’innovation reste présente et son financement un enjeu important

Tout commence donc avec une idée qu’il faut transformer en produit commercialisable. L’objectif de cette phase d’amorçage est d’avoir les moyens de réunir les talents autour du projet et d’établir les étapes à franchir pour arriver à un deuxième tour de financement. Déjà à ce stade, une forte concurrence existe entre les différents projets.

Un amorçage difficile

Malgré les mesures que constituent la loi sur l’innovation de 1999 et le décollage du capital-risque observé en France depuis la deuxième moitié des années quatre-vingt-dix, l’activité d’amorçage est en fort ralentissement en France et n’a représenté que 2 à 3 % des investissements du capital-risque en 2006–2007 (source France Biotech).

Avant même la création juridique de l’entreprise, les chercheurs vont valider leurs résultats scientifiques au sein de leur institution d’origine. Certains comptent d’ailleurs, pour faire émerger leur dossier, soit sur les nouveaux dispositifs de financement basés sur les appels à projets (Agence nationale pour la recherche), soit sur les équipes internes de valorisation (Inserm Transfert). Les subventions à la création d’entreprise sont souvent clés pour réaliser les premières études de faisabilité économique. Les acquis de ce premier jalon sont variés : maturation du savoir-faire, dépôt de brevets et clarification de la propriété intellectuelle avec le(s) laboratoire(s) d’origine, éléments sur l’environnement concurrentiel, et plus largement un ensemble de contacts en rapport avec son projet.

La santé est un besoin fondamental pour lequel la demande est sans limite.

Vient ensuite la phase d’amorçage proprement dite, avec l’entrée de partenaires financiers, qui va permettre d’accélérer la transformation de la science en produit. Côté public, des dispositifs existent tels que subventions, mesures fiscales ou statut de Jeune entreprise innovante. Côté privé, les capitaux viennent le plus souvent de fonds spécialisés, voire de particuliers ou d’associations et fondations (pour plus de détails voir le dossier sur » le financement de l’innovation « , paru dans le dernier numéro de La Jaune et la Rouge).

Ces apports de fonds propres pour des projets naissants sont essentiels mais peuvent être assortis d’un ensemble de clauses demandées par les investisseurs et qui rendent, parfois, les pactes d’actionnaires complexes en particulier pour des créateurs plus scientifiques que financiers et souvent très sensibles à la notion de contrôle.

Le niveau de risque étant très élevé à ce stade, la décision d’investissement est fondée sur des critères de qualité scientifique du projet et de l’équipe. Il est tenu compte surtout de la propriété intellectuelle et bien sûr des perspectives commerciales. Les premiers partenaires financiers apportent leur expérience transversale et ont un rôle clé dans la structuration du projet.

Financer dans la durée

Les premières étapes de financement réussies, les premiers éléments de » preuves de concept » obtenus, la société est structurée, elle a des employés et commence à se poser le problème de sa pérennité. Il s’agit de changer alors de dimension. Face à une entreprise devenue plus visible, la concurrence est plus réactive et il n’est plus question de perdre du temps. Les niveaux de financement deviennent aussi plus importants. Deux grandes possibilités, non exclusives, s’ouvrent aux sociétés : trouver des capitaux auprès d’investisseurs capables de les soutenir à moyen terme (principalement les capitaux risqueurs) ou établir un flux de revenus ou de capitaux via des partenariats rémunérés (le plus souvent sous la forme de temps-homme autour d’un projet encore très en amont) ou la vente d’actifs.

À ce stade, les paramètres économiques des projets deviennent essentiels pour trouver du financement et l’entreprise doit faire face à de nombreux paramètres exogènes : concurrence, anticipation de ruptures technologiques, etc. La notion de » sociétés comparables » devient prééminente et la capacité de financement dépend non seulement de la qualité du projet mais aussi de la stratégie d’investissement des fonds sollicités. Deux types de financeurs peuvent intervenir à ce stade : la sphère privée du capital-risque et celle de l’appel à l’épargne publique et aux fonds actions.

Les subventions à la création d’entreprise sont essentielles aux premières études de faisabilité économique

Le choix, entre ces deux voies dépend du niveau de valorisation anticipé et, pour les marchés publics, de l’éligibilité du dossier. Jusqu’au cycle récent de financement, les marchés publics étaient envisagés lorsque les besoins en capitaux devenaient trop importants pour les investisseurs privés. Mais la frontière a bougé entre ces deux univers en particulier depuis la création du marché Alternext.

Désormais, certaines cotations publiques se font sur peu de capitaux levés et des valorisations relativement faibles comme, par exemple, GenOway début 2007, avec une levée de » seulement » 6 millions d’euros et une valorisation de 28 millions d’euros ou, dernièrement, Ipsogen qui a levé 12 millions d’euros sur une valorisation finale de 32 millions d’euros. A contrario, les capitaux risqueurs sont prêts à mettre en place des financements parfois très importants comme dans le cas de Cerenis, cité plus haut.

Les marchés publics sont versatiles et 2008 restera marquée comme l’une des années les plus difficiles. Les entreprises doivent donc se tourner vers les financements privés mais qui ont, eux aussi, fortement diminué cette année. Ils restent d’un bon niveau par rapport à l’histoire récente et en particulier les niveaux d’investissements actuels sont encore au-dessus de ceux de 2006 en Europe.

Un besoin de soutien

Un rythme inégal

Les activités de fusions-acquisitions ont, comme les autres secteurs financiers, baissé en activité en 2008, mais principalement dans le domaine des grosses opérations qui nécessitent souvent des montages complexes comprenant de la dette. Pour les petites opérations, l’intérêt reste fort. Le rythme de signature de nouveaux accords de partenariats ou de développement entre entreprises n’a pas ralenti depuis 2006, tout comme les chiffres sur les transactions de moins de 100 millions d’euros.

Pour les créateurs et les investisseurs, la valeur peut aussi être réalisée au travers d’une vente des actifs ou de la société à un industriel qui en valorisera non seulement le potentiel économique mais aussi stratégique. Les grands acteurs des sciences de la vie comptent sur l’innovation » hors-les-murs » pour nourrir leur croissance à la hauteur des attentes de leurs propres actionnaires. Grâce à une forte trésorerie, ils devraient devenir une force d’entraînement croissante et pourraient suppléer en partie au manque actuel de capitaux.

De plus en plus de transactions se font sous une forme qui ressemble à des partenariats, c’est-à-dire qu’elles associent le montant du rachat de l’ensemble du capital d’une entreprise à la réalisation future de certaines étapes. L’ensemble de la valeur n’est donc réalisé que si certains résultats sont obtenus. En 2008, il est estimé qu’un quart des montants totaux annoncés lors des transactions est conditionné à un succès futur (source Bionest Partners).

Voir émerger les jeunes entreprises

De plus en plus de transactions se font sous une forme de partenariat

Si la situation actuelle perdure, les grands acteurs du secteur vont se retrouver dans une situation à leur avantage pour négocier face aux petites entreprises qui auront de la difficulté à trouver les financements nécessaires pour conserver leur indépendance. Même si les grands groupes reconnaissent la qualité et la motivation des petites structures, la complexité de la gestion d’un trop grand nombre de partenariats limite les tentatives qui laissent un grand degré d’autonomie aux partenaires. Or, le terreau de ces jeunes entreprises est la ressource principale de l’innovation. Il est vital pour l’amélioration à long terme de la prise en charge de la santé. Il est nécessaire d’accroître la compétitivité des entreprises de biotechnologies en France (décision 69 du Rapport de la Commission pour la libération de la croissance française, sous la présidence de Jacques Attali).

Les initiatives nationales ou européennes pour le soutien de l’innovation vont devenir des facteurs (encore) plus importants pour voir émerger ces jeunes entreprises en Europe et particulièrement en France plutôt qu’aux États-Unis ou en Asie. Créer un climat propice à la prise de risque et à l’innovation, c’est possible.