La longue marche des assureurs étrangers

Un peu d’histoire…

Le marché chinois suscite depuis près de deux siècles les convoitises des assureurs étrangers. En 1805, des marchands anglais fondaient la Canton Insurance Company, la première société d’assurance du pays, tandis qu’en 1919, sous le nom de American Asiatic Underwriters, naissait la compagnie qui allait devenir aujourd’hui American International Group (AIG), la première capitalisation du secteur des services financiers1. Jusqu’à la prise de pouvoir par les communistes, on comptait près de 200 compagnies d’assurances en Chine…

La mise en place d’un système d’économie socialiste à partir de 1949 sonna évidemment le glas de l’assurance privée en Chine, tant le concept même était aux antipodes du dogme économique. Il revenait à l’État, par le biais des « danwei » (unités de travail), de répondre aux besoins de prévoyance et de retraite de sa population. La People’s Insurance Company of China (PICC), qui s’était vu accorder le monopole sur le marché domestique, se contenta donc pendant près de trente ans d’assurer seulement des risques internationaux comme les transports de marchandise ou les risques aviation.

Ce n’est qu’au début des années 1990, avec la fin du monopole de la PICC, la création d’autres assureurs domestiques (notamment Ping’an) et le retour d’AIG (en 1992 à Shanghai) que le marché chinois commence une véritable renaissance.

Sur la période 1990–2000, le marché connaît une croissance annuelle moyenne de 24,5 % (33,3 % en assurance vie, 17,3 % en assurance IARD2).

Les deux dernières années ont vu un quasi-doublement du marché et les primes ont atteint à fin 2002 environ € 36Mds3.

Malgré de fortes inégalités dans le développement territorial, qui fait qu’une grande partie de la population reste privée d’accès à l’assurance, le renouveau du secteur de l’assurance est donc bien réel.

Il est en effet très clair qu’intrinsèquement la Chine constitue un terreau fertile au développement de l’assurance privée : une population nombreuse et vieillissante qui s’enrichit et voit son niveau de vie augmenter très rapidement, un taux de pénétration4 de seulement 2,2 %, un désengagement graduel de l’État sur le plan de la protection sociale (dépenses de santé, retraites), une économie en forte croissance, une épargne importante et investie principalement en dépôts bancaires, des marges sur les produits encore élevées par rapport aux pays développés, etc.

Le secteur de l’assurance est un des derniers « ouverts » aux investisseurs étrangers

Alléchés par ces perspectives et par le succès qu’a rencontré AIG, de très nombreux assureurs étrangers ont multiplié les démarches pour obtenir eux aussi un précieux sésame leur permettant d’opérer sur ce nouvel « eldorado de l’assurance ».

Si l’on compte aujourd’hui plus de cent compagnies étrangères qui ont ouvert dans les années quatre-vingt-dix un voire plusieurs bureaux de représentation en Chine, on ne compte plus en revanche les délégations chinoises reçues par les sièges, ni les millions dépensés en bourses d’études ou en sponsoring de programmes de formation, études de marché ou autres instituts de l’assurance…

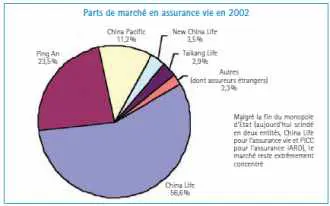

Tout cela pour un résultat plutôt mince : seulement 1,5 % de part de marché pour les assureurs étrangers à fin 2002 (dont au moins 80 % représentés par le seul AIG), à peine une quinzaine d’acteurs qui ont effectivement obtenu l’autorisation de vendre leurs produits sur un périmètre limité à Shanghai ou Guangzhou (Canton), et enfin une dizaine d’autres en attente du feu vert réglementaire5.

Il faut comprendre en effet que l’attribution d’une licence – processus éminemment politique qui nécessite bien souvent l’intervention directe des chefs d’État – n’est qu’une étape avant le démarrage de la société : les phases suivantes de recherche et de négociation avec un partenaire de joint venture, puis de soumission du projet à la CIRC6 peuvent être extrêmement longues. Ainsi, les sociétés européennes qui ont obtenu une promesse de licence en novembre 2001 au moment de l’entrée de la Chine dans l’OMC vendent seulement aujourd’hui leur première police…

Découragées par ces longs délais, certaines sociétés ont même jeté l’éponge en 2002 en fermant leurs bureaux de représentation.

Des conditions de marchés difficiles

Pour les rares privilégiés qui sont déjà présents sur le marché – au rang desquels le français AXA, l’allemand Allianz, le britannique Prudential ou le suisse Winterthur – la situation n’est pas rose pour autant. Confrontés à un environnement réglementaire extrêmement restrictif, qui les prive de facto de tout éventuel avantage compétitif (en particulier dans le domaine de la souscription ou de la gestion d’actif) et qui les limite dans leur champ opératoire (l’assurance collective est par exemple proscrite), les assureurs étrangers doivent en plus composer avec des assureurs chinois en position de force grâce à leurs réseaux d’influences et leur connaissance du terrain, des partenaires de joint venture pas toujours très faciles, un manque d’actifs financiers de qualité7 et enfin des coûts de personnel élevés liés à une pénurie de candidats pour les postes clés…

Mais la première préoccupation reste tout de même la distribution, qui est bien sûr toujours vitale, mais l’est plus encore pour des sociétés en démarrage qui doivent bâtir leur portefeuille de clients sous peine de faire face à des coûts unitaires astronomiques.

Pour l’instant, les assureurs étrangers qui ont privilégié le mode de distribution par agents se heurtent à de grandes difficultés pour recruter (on manque de candidats de qualité car les métiers de vendeurs sont mal vus en Chine), former (les candidats doivent passer un examen de qualification de plus en plus difficile) et préserver (les compétiteurs pratiquent la surenchère pour attirer les meilleurs éléments) leur force de vente.

Ces problèmes vont d’ailleurs être démultipliés lorsqu’il s’agira d’opérer sur tout le territoire chinois.

L’émergence de la bancassurance et la formation de joint ventures basées sur un modèle de distribution par réseaux tiers (exemple de la CNP avec la poste chinoise, ou, dans une moindre mesure, de New York Life avec le fabricant d’électroménager Haier) restent donc à surveiller de près.

Les perspectives demeurent encore incertaines…

Si le portrait qui vient d’être dressé de la situation actuelle se veut volontairement moins idyllique que ne le laisseraient souvent entendre des articles parus dans la presse généraliste, on ne saurait se prononcer définitivement sur les perspectives à long terme du secteur des assurances et des acteurs étrangers en Chine.

Rappelons en effet que, quel que soit le pays, la place qu’occupe le secteur des assurances est intimement liée au cadre juridique et fiscal, à la protection sociale offerte par l’État (santé, retraite, chômage…) et enfin aux marchés financiers.

| Le marché chinois comparé aux sept plus grands marchés mondiaux (données à fin 2001) |

|||

| Primes (Mds d’USD |

Taux de pénétration (primes sur PIB) |

Densité (primes par habitant, en USD) |

|

| Monde États-Unis Japon Royaume-Uni Allemagne France Italie Corée du Sud Chine |

2,408 904 446 218 124 113 69 50 25 |

7,83% 8,97% 11,07% 14,18% 6,59% 8,58% 6,27% 12,07% 2,20% |

393 3,266 3,507 3,394 1,484 1,899 1,186 1,060 20 |

| Source : Swiss Re – Sigma Insurance Research. Pour saisir l’amplitude des variations régionales, on notera que, dans les villes les plus riches de Chine (Shenzhen, Shanghai, Pékin, Guangzhou, Xiamen), le taux de pénétration et la densité sont supérieurs ou égaux à environ cinq fois la moyenne nationale. |

|||

À l’image de la Chine, qui opère une transition en profondeur d’une économie socialiste à une économie de marché, tous ces domaines sont dans une phase d’importants bouleversements. Il est donc aussi difficile de deviner quelle place le gouvernement chinois veut donner à l’assurance dans son dispositif économique d’ensemble qu’il est facile de comprendre pourquoi ce secteur (ainsi que l’ensemble des services financiers) est perçu comme extrêmement sensible par les dirigeants actuels.

Dans le rôle qui leur a été attribué, c’est-à-dire apporter une expertise qui doit bénéficier au marché domestique, les assureurs étrangers, au même titre que leurs collègues banquiers ou gestionnaires d’actifs, n’ont effectivement pas beaucoup de marges de manœuvre. Ils ont remporté quelques beaux succès sur les marchés où on les a autorisé à opérer (à Shanghai notamment où la part de marché des assureurs étrangers est supérieure à 20 %), mais il leur faut encore confirmer à l’échelon national. L’entrée de la Chine à l’OMC, censée mettre les assureurs étrangers au même niveau que leurs confrères chinois à l’horizon 20058, n’apparaît pas pour l’instant comme une réponse entièrement convaincante tant les barrières « non-tarifaires » (lenteur administrative dans l’approbation des dossiers, exigences démesurées en termes de capital minimum, etc.) sont nombreuses9.

Pour autant, il n’est pas exclu que, dans cet environnement mouvant, certains, grâce à leur savoir-faire et surtout à leur capacité d’innovation et d’adaptation, arrivent à tirer leur épingle du jeu et à devenir des acteurs incontournables de l’assurance en Chine.

On pense aussi à la situation des assureurs étrangers au Japon, qui nous rappelle que même les marchés les plus fermés vis-à-vis de l’extérieur peuvent s’ouvrir à la faveur d’une crise…

______________________________________

1. Entre 4 et 6 fois la capitalisation des plus grands assureurs européens comme AXA ou Generali.

2. Incendie, automobile et risques divers.

3. À titre de comparaison, le marché français représentait environ € 131 Mds en 2002 (source FFSA).

4. Le taux de pénétration se définit comme le rapport des primes encaissées sur le PIB. Au niveau mondial, il atteint 7,8 % en 2001 (source Swiss Re – Sigma Insurance Research).

5. Le périmètre géographique sur lequel peuvent intervenir les assureurs étrangers a été récemment élargi à une liste d’une dizaine de grandes villes. Ainsi, ING et Sun Life of Canada devraient opérer à Dalian et Tianjin respectivement.

6. China Insurance Regulatory Commission : équivalent chinois de la Commission de Contrôle des Assurances.

7. Voir l’article sur les marchés financiers dans ce numéro de La Jaune et la Rouge.

8. Les accords d’entrée de la Chine à l’OMC prévoient, sur le volet Assurance, une levée progressive des limitations pesant aujourd’hui sur les assureurs étrangers. Aussi, en 2005, ils devraient pouvoir opérer en assurance individuelle et collective, sur tout le territoire chinois et sans limitations pour les risques couverts. L’obligation d’opérer en joint venture à 50/50 maximum demeure néanmoins très contraignante pour les sociétés vie.

9. Pour faire bonne mesure, il faut rappeler que la Chine est loin d’avoir l’apanage de ce « protectionnisme déguisé » en matière de services financiers. On se souviendra des réactions au moment de la prise de contrôle des AGF par Allianz, ou plus récemment, de la notion « d’italianité » entendue à propos de Generali ou de Toro…